| |

Vormen van asset management: verklaring verschillen

27 juli 2012 • Ype Wijnia en John de Croon

asset management strategie, beheren risico's, programma ontwerp, planvorming, managen programma's, beheer wijzigingen

In de vorige column, deel 1 uit een serie van 4, hebben we laten zien dat er minstens drie verschillende vormen van asset management zijn. De financiële asset manager denkt vooral in termen van koop en verkoop van assets, de fabrieks asset manager vooral in onderhoud en operatie van de assets en de infrastructuur asset manager vooral in termen van investeringsplanning. Toch vinden ze zichzelf allemaal asset manager en herkennen ze zich ook in de (van PAS 55 geleende) definitie van asset management. In deze column gaan we daarom in op de redenen waarom die verschillen er zijn.

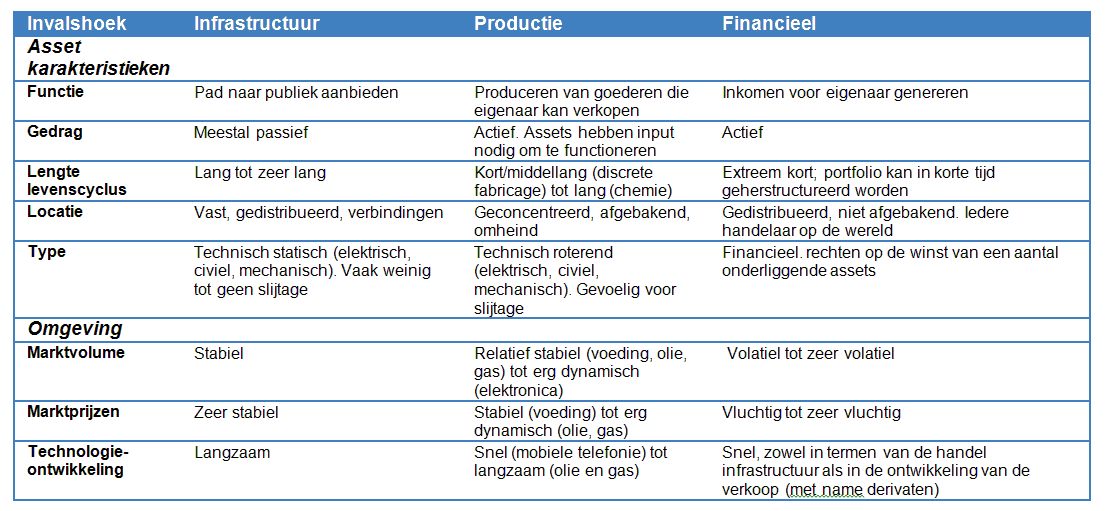

Daarvoor maken we gebruik van een aantal inzichten uit de wetenschappelijke wereld. De eerste is die van Stacey[1], die een relatie legde tussen de lengte van de planningsperiode en de zekerheid waarmee gepland kon worden. In het kort, hoe verder in de tijd de horizon ligt, hoe onzekerder de planning wordt. De drijvende krachten achter deze onzekerheid zijn in het algemeen zaken als de ontwikkeling van nieuwe producten, veranderingen in de marktbehoefte en ontwikkelingen in de productietechnologie. Voor sommige assets gaan ontwikkelingen sneller dan voor anderen. Komonen[2] heeft dit inzicht vertaald naar asset management. Toch verklaart dat niet alles. Infrastructuur asset management heeft bijvoorbeeld een stabiele technologie in een stabiele omgeving wat suggereert dat er veel aandacht voor onderhoud is, maar dat is nu precies niet het geval. Blijkbaar zit er ook iets in de karakteristieken van de asset dat de focus op bepaalde fasen van de levenscyclus legt. In een EURENSEAM meeting in Sevilla is hiervoor een integraal kader opgesteld. Vanuit het Asset management platform van de TU Delft zijn hiermee enige interviews gedaan, met de achterliggende vraag of er een relatie was tussen de asset karakteristieken en omgeving enerzijds en de focus op een levenscyclusfase en de vorm van asset management anderzijds. Dat hebben we weergegeven in de onderstaande tabellen.

Tabel 1: De drijvende krachten

Tabel 2: De kern van asset management

Als je zo alle karakteristieken naast elkaar ziet dan zijn de observaties over wat de kern van asset management is prima te verklaren. Als, zoals in infrastructuren, de meeste assets passief zijn, dan is het logisch dat asset managers in die sector weinig aandacht hebben voor de operatie van de asset. Dat is immers niet nodig. Hetzelfde geldt voor het onderhoud. Een asset die nauwelijks slijt hoef je niet te onderhouden. Maar dat een infrastructuur asset manager relatief laconiek kan zijn over storingen, komt omdat hij daar zelf niet direct last van heeft. Hij is immers niet de gebruiker.

Voor de fabrieks asset manager geldt een vergelijkbare logica. Als de levensduur van de fabriek langer is dan de levenscyclus van de producten die je maakt, dan loop je een aanzienlijke kans dat je met waardeloze assets blijft zitten die er technisch nog prima bij staan. Het is dus beter iets minder goede assets te nemen die je dan onderweg maar een aantal keer moet repareren. Dan is de fabriek aan het einde van de levenscyclus van het product tenminste ook op. Vandaar dus de grote aandacht voor onderhoud en operatie.

Voor de financiële asset manager geldt tenslotte dat ook daar zo goed mogelijk gereageerd wordt op de omgeving. Als de waarde van de assets bepaald wordt door de emotie op de markt dan moet je daar naar kijken. Ook al zegt de vorm van de koersgrafiek niets over de toekomstverwachting, puur het feit dat er veel mensen toch naar kijken maakt dat het een selffulfilling prophecy kan worden[3].

Hiermee zien we dus direct een eerste opstapje naar de overeenkomsten tussen de verschillende vormen van asset management: ze proberen allemaal zo goed mogelijk om te gaan met de risico’s die de waarde van de assets bedreigen. Op de andere overeenkomsten gaan we de volgende column in. Tot die tijd plegen we maar wat onderhoud aan onszelf door zeer passief te zijn in een luie stoel ergens waar het mooi weer is. Eventueel overwegen we nog of we een goudgele asset met witte kraag zullen kopen.

[1] Stacey, R.D. (1990), Dynamic Strategic Management for the 1990s – balancing opportunism and business planning, Kogan Page Ltd, Londen.

[2] Komonen, K., et al. (2010), Investments, capacity and maintenance: ways to safely increase capital turnover. in Euromaintenance 2010. Verona, Italy.

[3] Om terug te komen op de vorige column: we hadden het dus inderdaad niet goed begrepen.

Ype Wijnia en John de Croon zijn partner bij AssetResolutions B.V., een bedrijf dat ze samen hebben opgericht. Beurtelings geven ze in deze wekelijkse column hun visie op een aspect van asset management. De columns staan gepubliceerd op de website van AssetResolutions, www.assetresolutions.nl/nl/column

<< terug naar overzicht

|